(长兴投资工商变更记录,李尚衡和苏明照为长兴珠海董事,陈金源为长兴珠海董事长;来源:天眼查)

(来源:天眼查)

同时,天眼查显示,长兴广州和创兴上海自2016年起就陆续牵涉数起买卖合同诉讼,应收账款存在着回收风险。

(三)收购投资屡屡失败,商誉大洗澡

时间来到2020年,业绩承诺期一过,江苏宏泰的“真面目”就彻底暴露了。

因过去高度依赖华为订单且华为订单贡献的毛利较高,而江苏宏泰未能如期通过进入华为认证的供应商体系,2020年江苏宏泰华为项目创收几近腰斩,广信材料涂料板块业绩也随之跌去51.5%。

为此,2020年广信材料对江苏宏泰计提了2.35亿元的商誉减值准备并预计该影响仍将持续至重新进入华为供应商体系或新开拓客户订单能追平损失。

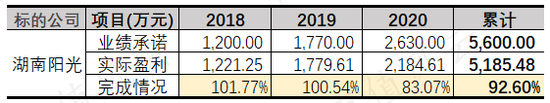

无独有偶,同时出现业绩变脸的还有2018年才完成收购的湖南阳光。

2020年,广信材料对湖南阳光计提了1,653.84万元的商誉减值准备。

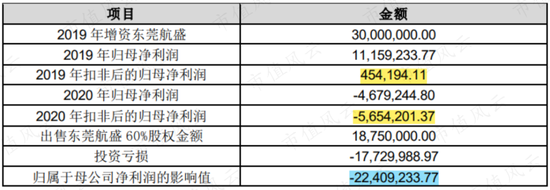

而2019年广信材料才通过增资3,000万元取得60%股权、收购时与沃特玛官司缠身的东莞航盛,2020年则因亏损被打六折卖给广信材料的实际控制人、总经理及董事长李有明。

这一通并购组合拳操作下来,广信材料浑身上下都充满着“送钱”的味道。

截至2020年末,广信材料账面的商誉计提减值后仍余4.19亿元,占总资产的27.91%。

二、仍以PCB油墨及涂料为主,国内阻焊油墨制造龙头

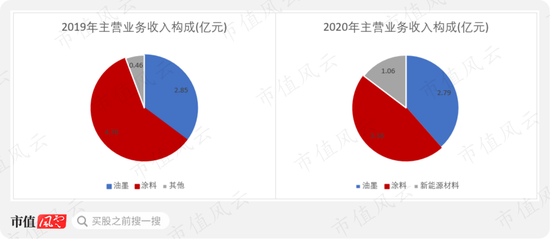

经过一系列并购,广信材料的经营范畴从起家的专用油墨拓展至消费电子、汽车涂料、新能源材料(电解液)等,目前仍以油墨和涂料为主。

2020年,油墨业务和涂料业务构成了广信材料八成的主营业务收入。

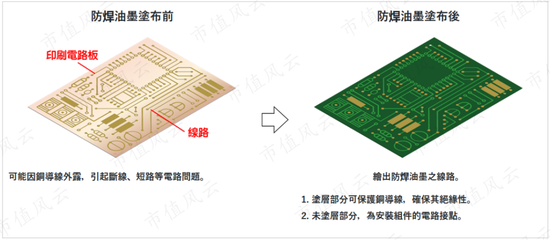

占据广信材料收入最大份额的油墨业务主要指PCB专用油墨,是PCB制造中必不可少、使用量最大的油墨。广信材料油墨产品涵盖阻焊油墨、线路油墨和标记油墨,产品型号较为齐全。

阻焊油墨在PCB成本中占比约为5%,行业有一定的进入壁垒。2019年全球阻焊油墨市场规模约为5.5亿美元,产量约为80千吨。

(阻/防焊油墨作用,来源:台湾太阳油墨公司官网)

与同行业竞争对手容大感光(34.550,0.96,2.86%)(300576.SZ)相比,广信材料侧重于PCB阻焊油墨,容大感光则更侧重在PCB线路油墨。

公开信息显示,日本太阳油墨集团是PCB油墨领域的龙头企业。太阳油墨及其参股子公司(如永盛泰)占中国普通阻焊油墨市场约70%的市场份额,广信材料和容大感光则分别以13%、10%的市场份额排在其后。

线路油墨上,容大感光市场占有率约为25%,广信材料仅为3%;标记油墨上,广信材料在我国的市场份额仅次于太阳油墨。

三、业绩随收购、剥离浮动,应收账款周转率较低

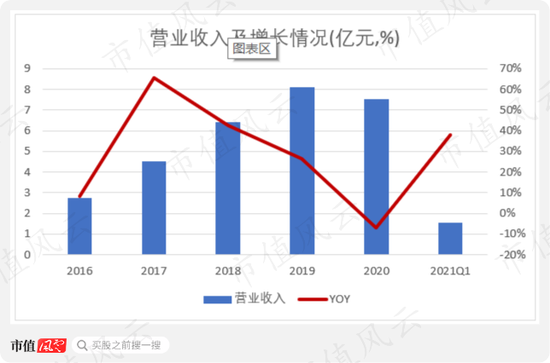

上市以来,广信材料的收入增幅随着公司的收购和剥离上下浮动。

2017年,因江苏宏泰、长兴广州并表,广信材料的营业收入当年实现了65.71%的增长。

此后,并购标的后继无力的业绩表现让广信材料的营收增幅一路下行,在2020年转为负增长。

2021年一季度,广信材料取得1.54亿元收入,较2020年一季度同比增长37.85%,但为排除疫情影响与2019年一季度收入2.14亿元相比,下滑趋势不减。

业绩增长带来的有真金白银,但更多的,是应收账款。

近三年,广信材料约四分之一的总资产均为应收账款(含应收票据)。

尽管应收账款期末余额较大是PCB油墨的行业特点之一,但在容大感光的对比之下,广信材料的应收账款回收效率明显偏低。

从下图可以看到,2016年起容大感光的应收账款周转天数基本都在150天(5个月)以上,但一直持续在缩短。

而广信材料的应收账款周转天数大多都大于200天(6.7个月),且2020年应收账款周转效率不增反减。

2020年一季度,广信材料需要比容大感光多花70天才能把应收账款收回。

2020年末,广信材料一年以上的应收账款占应收账款总额的30.71%,比2019年末一年以上的应收账款占应收账款总额的占比(27.14%)高出3.6个百分点。

四、主要业务毛利率、归母净利率均下滑

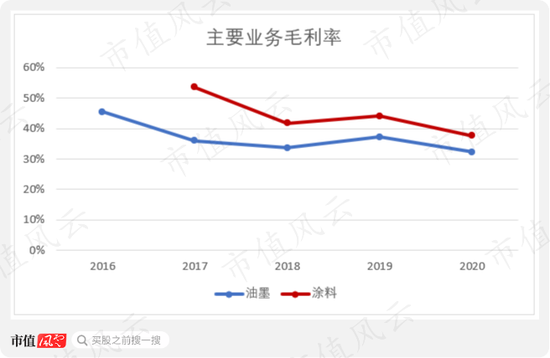

2016年~2020年,广信材料的两大主要业务——油墨和涂料业务毛利率均呈下降趋势。

五年过去,油墨业务毛利率从2016年的45.44%下降至2020年的32.29%,涂料业务毛利率从2017年的53.58%下滑至2020年的37.6%。

风云君认为造成这种情况的原因可能与以下两点有关:

1、全球PCB产业持续向亚洲尤其是我国转移,随着国内供给端供应量和产品成熟度的提高,公司油墨产品的平均售价总体呈下降趋势;

2、广信材料营业成本中,80%~90%基本都是原材料成本。因此,上游原材料的价格变动对广信材料的毛利率影响较大。

2019年,受上游原材料价格下跌影响,公司主要业务毛利率有所提高。