到目前为止,2021年A股整体平淡、呈现阶段性和结构性机会的特征,符合我们年初“十大预测”中的判断。2022年处于疫情冲击下大波动后的“余波”期,全球部分经济体疫后超常需求刺激政策带来的增长及物价“大起”与随后潜在的“大落”,以及对应的政策应对是分析2022年资产配置的重要考量因素。当前中国市场有“滞胀”、地产下行、债务压力等方面的担心,市场路径可能仍有波折,但我们对未来12个月市场持中性偏积极看法,重在依据市场主要矛盾变化把握阶段性和结构性的机遇。

内“滞”外“胀”,需求弱、上游缓是2022年关注主线之一。

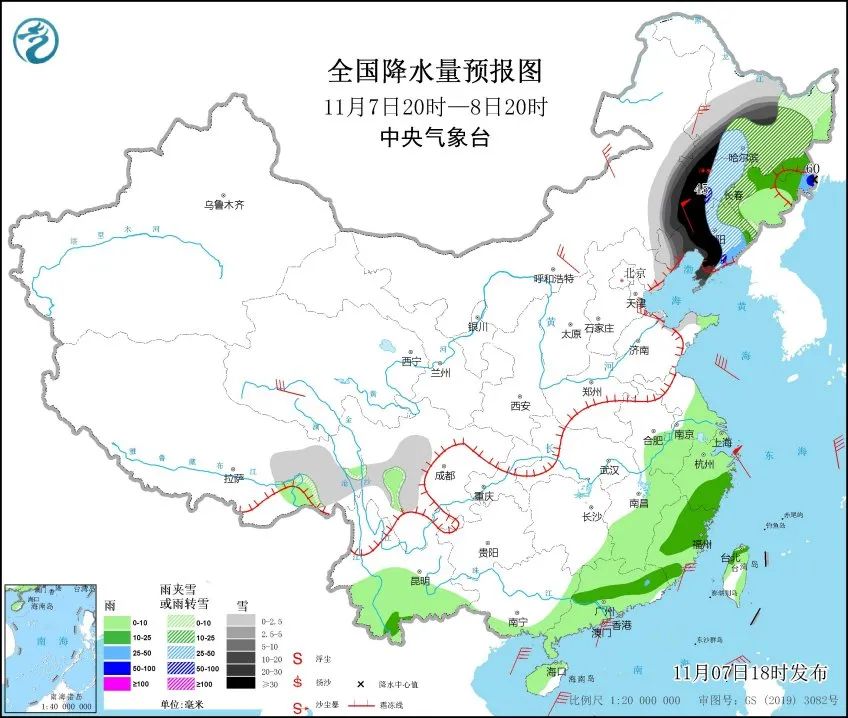

疫情后经济与市场矛盾演绎大体符合“先进先出、节奏异步、结构分化”的特征,当前各地主要矛盾是“滞”还是“胀”与疫情应对模式、政策刺激力度大小及各国在全球产业链中的位置等因素相关,“碳中和”与“逆全球化”等结构性因素使得判别周期变得更加复杂。我们判断需求偏弱、物价压力逐步缓解是从当前到2022年中国资产配置要重视的逻辑。我们预计,中国2022年GDP增长5.3%,全年呈现“前低后高”的态势,PPI回落至4.0%。在此基础上,我们自下而上预计A股整体2022年盈利增长为6.2%,可能回归至常态略偏低的增速。上游价格下行拖累整体盈利,但中下游可能有所修复。

内“松”外“紧”,流动性有支撑,估值有修复空间。

疫情后外围超常需求刺激叠加暂时供应约束放大和延长了外围部分经济体的物价上行压力,政策格局从当前到2022年前半段可能呈现“内松外紧”的格局,也是2022年中国资产配置要注意的突出特征。我们认为,中国可能采用降息降准等货币工具以及偏积极的财政支持稳增长,市场流动性逐步走向宽松,债券长端收益率中期可能仍有下行空间。另外,在中国市场不断开放、内地与香港市场不断融合的背景下,股市机构化、产品化、国际化、基本面化、机构头部化趋势仍在深化;沪、深以及北交所等交易所进一步发展和完善给股市带来新鲜力量;居民家庭加大对金融资产配置力度支持了包括股市在内的金融市场流动性,理财资金净值化也将推动理财资金部分对股市的配置等。

结构性地看,中国自身趋势与全球科技周期叠加,继续衍生趋势性机会。中国经济“新老分化”的结构转型仍在持续,产业升级与自主趋势方兴未艾;消费升级波折前行;数字经济趋势螺旋上升;碳中和趋势下的新老能源转换日益明显;中国“共同富裕”政策框架逐步明晰;中国居民资产配置正在经历从实物资产到配置更多金融资产的拐点等,在2022年依然是值得重视的结构性趋势。

节奏上,当前仍处于增长放缓与政策托底预期的交互期,指数机会可能偏平淡,重结构,均衡配置。当政策稳增长力度加大,指数可能会迎来阶段性机遇,年底到明年一季度可能是政策重要的观察窗口期。待增长预期平稳,可能需要更加注重结构性机会。随着上游压力逐步缓解,配置方向逐步偏向中下游,中期方向仍偏成长。大类资产配置上关注上游价格见顶下行及地区差异带来的影响,股市中期机会偏向成长,关注高息资产如REITS,择机加配债券。

行业配置与主题:短期偏均衡,配置逐步向中下游倾斜,中期偏成长。

从当前到2022年的行业配置及主题选择,既要关注上述宏观周期波动及政策错位带来的机遇,重视上游价格压力缓解带来的中下游机会,同时也要关注部分结构性的趋势。从当前到未来3-6个月,我们建议A股投资者关注如下三条主线:1)高景气、中国有竞争力的制造成长赛道,包括新能源汽车产业链、新能源以及科技硬件半导体等。2)中下游股价调整相对充分、中长期前景依然明朗的偏消费类的领域,如农林牧渔、医药、食品饮料、互联网与娱乐、汽车及零部件、家电、轻工家居等。3)当前到未来一到两个季度,可能受中国稳增长政策预期支持的板块。我们阶段性地相对看淡中国传统的周期,如煤炭、钢铁、航运以及目前仍受疫情影响、尚未明显看到改善的领域。

关注六大主题:我们提示未来3-6个月关注如下几大主题性机会:1)上游涨价压力缓解,中下游恢复的机会。2)政策稳增长主题。3)产业升级与自主趋势。4)大消费修复。5)碳中和与新能源主题。6)中美贸易关系潜在缓和带来的交易机会。

风险提示:通胀超预期、地产超调、债务压力、新冠疫情长尾、地缘冲突等是下行风险;经济增长超预期、地产市场展现韧性、中美关系阶段性缓和等则是上行风险。