A股市场上高景气的新赛道,在全球投资市场上也不遑多让,以新能源和半导体行业两大领域为主的行业,全球政府和资本都希望能够抢占制高点。

芯片产业上,以台积电、三星电子为代表的巨头,受产能供给造成的供需紧张延续,今年股价表现平平。相比较,中国在新能源领域的光伏和锂电池产业更占优势,电动车制造大有后来居上之势,不过,对标宁德时代的松下电池的股价今年出现了近10%的回撤。

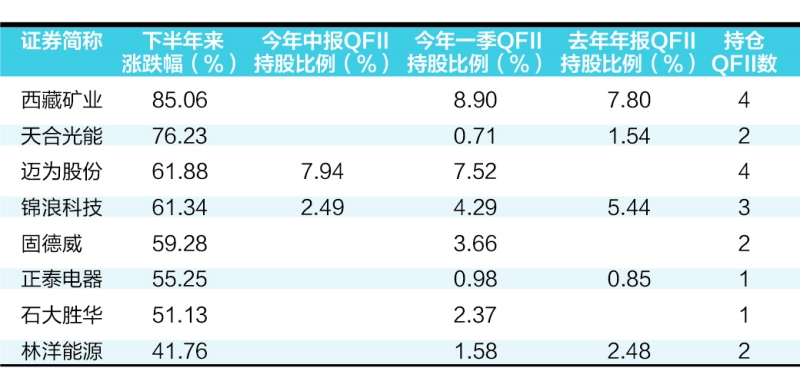

相对于A股市场对赛道标的所出现的狂热,擅长科技投资的顶级投资机构却持续减仓一些前期涨幅过高的赛道股,估值过高及对后续上涨持续性的担忧是主因。

疫情加大芯片需求

国家主义加剧竞争态势

芯片制造作为成长型行业,数十年来一直享受着强劲增长,新冠疫情将需求大大激发——居家者在网上购物,远程登录参加会议,通过在线视频和游戏消磨时间,其结果是,芯片需求激增,芯片量价齐升。

据市场研究机构国际数据公司预计,今年全球半导体业务收入将增长12.5%,达到5220亿美元。一轮扩产投资热潮正在掀起。英特尔、三星和台积电等大型芯片制造商正计划在未来几年投入数千亿美元用于扩大产能。

另一方面,芯片领域的国家主义和地缘政治风险又加剧竞争态势。

美国、欧洲和其他国家政府正在提供数百亿美元的激励措施。美国正计划出资数十亿美元,以吸引芯片制造商从东亚回流美国。欧洲希望到2030年将其在全球生产中的份额提高一倍,达到20%。

另一方面,疫情初期需求萎缩时,汽车及消费电子行业削减了与芯片制造商的订单,但当需求恢复时,却发现排期落后,交货时间拉长,这一过程所造成的产能缩减又会反过来影响芯片厂商的盈利增长。

台积电、三星电子高位横盘

英特尔高位回撤40%

量价齐升的景气还将持续。TrendForce第一季度的数据,台积电作为全球最大的晶圆代工厂商,控制着全球55%的市场份额,远高于排名第二的三星。高景气还在延续,但台积电和三星电子的股价可能并不像在赛道上。

台积电在8月一度超越腾讯,成为亚洲市值最高的公司。不过,这主要受腾讯市值下滑影响,台积电今年以来持续在高位横盘,已经较今年1月的高点回落12%,最新市值超6000亿美元(约4万亿元人民币)。

三星电子也维持了高景气,今年二季度,三星电子营业利润同比增长54%,达到2018年以来的最高水平。但三星股价自1月份高点已经下跌近9%。市场主要关注的是电脑内存需求的势头是否会持续下去。零部件短缺还可能进一步损害终端需求,因为制造商发现难以扩大生产。苹果公司近日警告,供应限制可能会影响 iPhone和iPad的销售。此外,许多制造商可能已经建立了大量存储芯片库存,这可能预示着未来的上涨乏力。

三星本身对前景仍持乐观态度。该公司认为,服务器和个人电脑需求强劲,其芯片库存已降至低水平,这将有助于提振价格。另外,早已有衰落迹象的英特尔今年股价已经回撤40%。

但也有些技术领先的个股获得市场青睐:英伟达提供芯片,为视频游戏、机器学习和数据中心提供算力,叠加比特币飙涨,公司今年上涨近60%;在台式电脑芯片上大有超越英特尔之势的超威半导体(AMD),今年5月低点绝地反弹上涨50%,市值也突破了1300多亿美元。

锂电池“宁时代”领航

与日韩竞争激烈

依据美国国际战略研究中心近日发布的报告,2013~2020年间,全球已投运的电芯制造产能规模增长了4倍,其中78%的电芯产能在中国。

对于在锂电池制造成本中的占比高达50%的正极材料,中国、日本和韩国目前拥有全球近94%的加工能力;中国占目前全球已投运的负极材料产能的78%;隔膜方面,目前绝大部分产能位于中国、日本和韩国;电解液方面,现有产能约62%位于中国;至于电池关键金属(锂、钴、镍),其加工和精炼产能主要集中在中国。

从全球电池产业链的分工合作来看,中国厂商所面临的主要竞争对手为日本和韩国。除了宁德时代,现在风头正劲的就数韩国的LG新能源,两家公司在全球电动车电池装机量上竞争激烈,今年两者的全球市场份额差距很小。

随着全球电动汽车市场快速增长,订单蜂拥而至,由LG化学拆分成立的LG新能源已提交上市计划,预计于今年第三季度上市,估值或达100万亿韩元(约合人民币5733亿元),有望刷新韩国最大IPO纪录。

动力电池领域实力强劲的松下电池是特斯拉的长期合作伙伴,长期盘踞着全球动力电池装机量排名第二的位置。但2020年松下电池全年动力电池装机量被突飞猛进的LG新能源赶超,已经退居第三。松下的股价也反映出这一疲态:从今年2月高点,松下的股价已经回撤近10%。

相比较而言,欧美缺少足够的电池工厂。通用汽车正在美国建设两家电池厂,欧盟委员会正提供财政支持,在欧盟建设电池工厂,以减少对亚洲的依赖。

新能源车三国混战

中美欧各自发力

拜登政府8月5日宣布,到2030年,电动汽车的销量将占美国新车销量的50%,这意味着新能源汽车在全球范围内获得强大政策资源支持。目前,在美国,只有不到4%的新车是纯电动车或插电式混合动力车。拜登的声明对特斯拉来说是个好消息,该公司占了美国在销电动车三分之二以上的份额。

相比较,无论是在政策激励还是在销量上,欧洲的电动汽车均远远领先于美国。欧盟委员会继续施加压力,计划在2035年禁止销售内燃机汽车。欧盟委员会对超过二氧化碳排放限额的企业处以高额罚款,也迫使汽车行业尽早转型。今年上半年在欧洲销售的新车中,17%是纯电池驱动或充电式混合动力车。

这种背景下,本来在电动车竞争优势不大的欧洲传统车厂出现了较快的增长。今年上半年,受欧洲需求的推动,大众集团全球电动汽车交付量增加了一倍多。其中,欧洲是大众最大的电动汽车市场,销量为12.8万辆,增长了156%。美国和中国分别排在第二和第三位,美国的销售额增长了321%,达到1.8万辆,中国增长了110%,达到1.8万辆。大众集团为进一步发展电动车战略,旗下三大品牌大众、西雅特和斯柯达都计划推出小型电动车。受电动车转型发展良好势头的影响,大众集团近一年股价翻番。