近年来,在券商资管业务持续去通道背景下,轻资产模式的财富管理赛道逐渐成为券商发力重点。

据此前中基协公布的二季度基金管理机构非货币理财公募基金月均规模排名来看,前二十大基金管理机构中,券商系占据15个席位,非货币理财公募基金月均管理规模合计高达6.54万亿元人民币(下同),占比接近总规模的80%。

可见,“券商系”在整个公募市场中,已经成为“领头羊”般的存在。同时,在财富管理领域,更是成为了券商提升业绩的“杠把子”。随着2021年上半年A股上市券商年报披露完毕,从券商系公募的净利润表现,也可以一窥券商财富管理转型的成色如何。

“券商系”半年净利逼近200亿

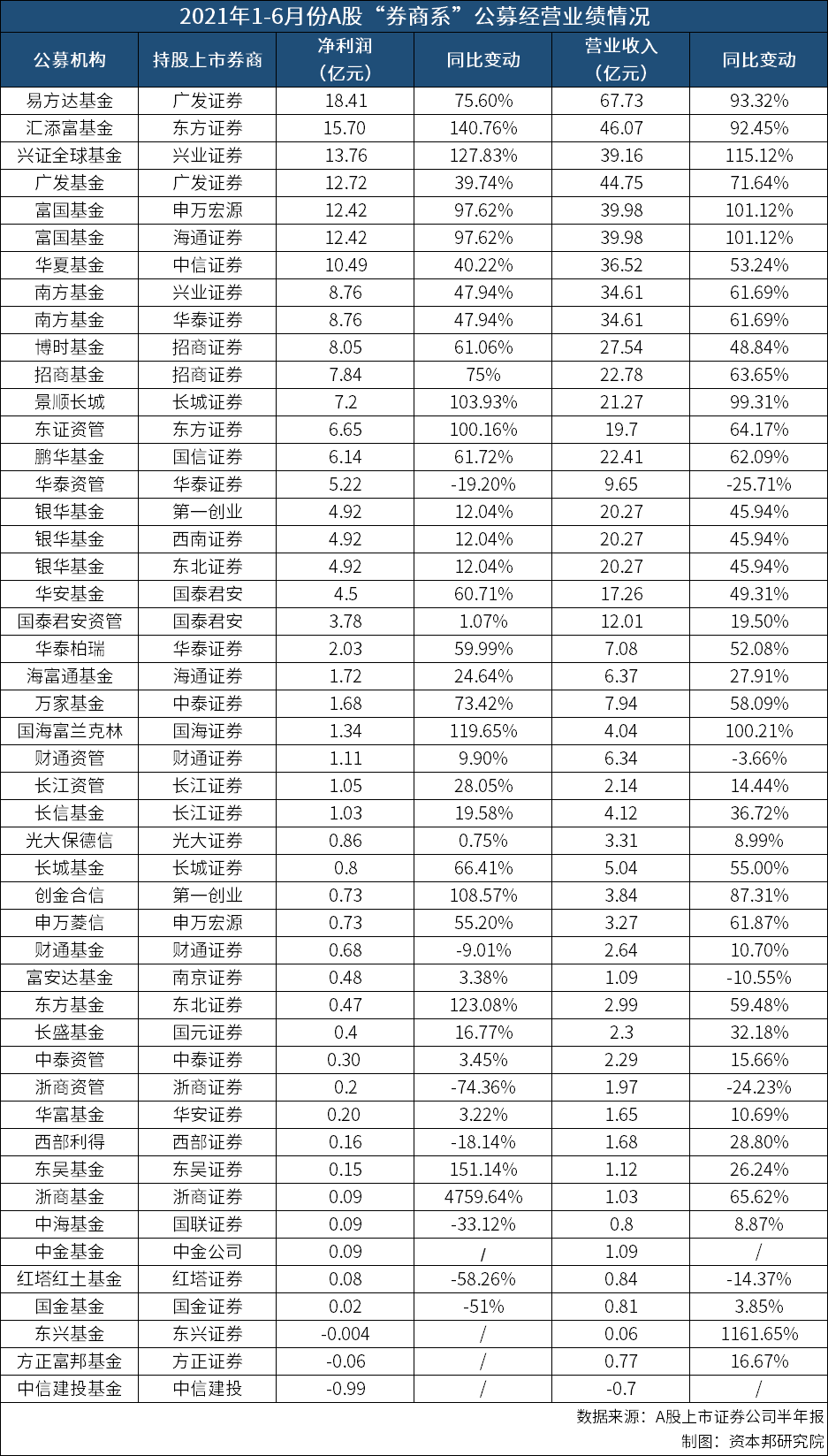

通过统计在表的44家“券商系”公募持牌机构可知,今年上半年,41家公募机构获得净利润正收益,赚钱效应覆盖9成以上公司,合计净赚194亿元。

从净利润规模来看,头部公募机构的“虹吸效应”似乎已经无可撼动。上半年,易方达基金和汇添富基金分列前二,半年获利均超15亿元,“强者恒强”规律再一次被验证。

广发证券半年报显示,2021年上半年,易方达基金实现净利润为18.41亿元,同比增长76%;实现营业收入67.73亿元,同比增长超过90%。

与此同时,广发证券还披露道,截至2021年6月末,易方达管理公募基金规模合计1.56万亿元,较2020年末上升27.32%;即便剔除货币型基金后依然保持高达1.07万亿元规模,位居全行业第1。

值得关注的是,在上半年市场结构性行情助推下,权益基市场整体收益率虽远不及去年同期,但依然不妨碍整个公募市场的火热,包括易方达在内的6家券商系基金公司也借此轻松突破10亿元净利大关。

其中,汇添富基金半年实现净利15.70亿元,同比暴增140.76%,排位第二。第三到第六位则分别由兴证全球基金(13.76亿元)、广发基金(12.72亿元)、富国基金(12.42亿元)以及华夏基金(10.49亿元)所占据。

而这一排名也与中基协此前公布的二季度基金管理机构非货币理财公募基金月均规模排名大体相当,也再一次印证了券商系基金在整个基金管理机构中的“头雁地位”。

从净利润增速来看,上半年27家券商系公募实现净利润两位数的增长,占比超过六成。其中,又有9家实现净利翻倍,且不乏中小基金公司身影,如东吴基金(151.14%)、东方基金(123.08%)、创金合信(108.57%)等。

三家“券商系”净利贡献度超四成

资本邦梳理发现,今年上半年,包括资管子公司在内,19家“券商系”公募实现了对上市券商净利润两位数的贡献系数。头部基金公司凭借强劲的业绩回馈实现了对上市券商净利润的定向增厚,而对于中小型基金公司来说,部分上市券商通过高持股比例同样也实现高回报。

长城证券半年报显示,公司分别持有景顺长城和长城基金49%和47.06%的股权比例,得益于上半年公募基金市场的火爆行情,景顺长城半年净利同比翻倍至7.2亿元,并凭借一己之力带动长城证券净利润提升4成之多。

而长城证券对此也做出肯定,表示景顺长城基金作为股票投资领先的多资产管理专家,是中外合资基金公司创新合作的发展典范,近年来为公司作出了积极的业绩贡献。

同时,长城证券控股的另一家基金公司长城基金业绩虽不及景顺长城,但同样实现了同比66%的净利润增速,从而两家合计为长城证券贡献46%的净利润,位列券商系贡献榜首位。

净利贡献榜第二位由东方证券占据。中报显示,2021年上半年,东方证券在资产管理、财富管理、投资银行等业务方面业绩增速较快。

据悉,大财富管理领域,东方证券手握汇添富基金和东证资管两张王牌机构,并分别持有上述两家机构35.412%以及100%的股份。而两家机构也为东方证券带来了丰厚收益,带动东方证券上半年利润直接提升45%。

东方证券中报表示,公司资产管理业务长期业绩优异,东证资管作为公司全资子公司,近三年、近五年权益类、固定收益类基金绝对收益率继续保持行业领先,“东方红”品牌享誉市场。同时,汇添富基金抓住公募基金行业爆发式增长机遇,非货币公募基金月均管理规模行业排名靠前,资产管理总规模突破万亿,权益类投资长期业绩较好,业绩保持稳定。

此外,作为今年上半年的业绩龙头,易方达基金背后的广发证券同样获利丰厚。

中报显示,上半年,广发基金实现净利润12.72亿元,同比增长39.74%。而广发证券分别54.53%持有广发基金以及易方达基金22.65%的股权,从而两家合计诞生11.61亿元的净利润,占到广发证券总净利润的17.15%。

券商多渠道提升“含基量”

去年8月份,证监会修订了《证券投资基金管理公司管理办法》,并更名为《公开募集证券投资基金管理人监督管理办法》(征求意见稿)。

彼时,业内人士曾分析称,此次修订最大亮点在于“一参一控”限制放宽。此前因该项限制,多家头部券商或其资管子公司缺乏公募牌照,而倘若新规能够放宽限制,大型公司将也可以按照“一参一控一牌”同时控制一家基金公司和一家公募持牌机构。

据中基协最新公开的数据显示,当前,我国共有150名公募基金管理机构,其中包括6家券商和8家资管公司拥有公募牌照。

而在新规落地之前,一些大型券商由于“一参一控”的限制,还未拿到公募牌照。比如,中信证券、招商证券、海通证券、银河证券、广发证券、中信建投、国信证券等。

不过,尽管如此,头部券商却并没有放缓布局公募领域的脚步。今年一季度,国泰君安以及中信建投就纷纷通过受让的方式分别获得了华安基金28%的股权以及中信建投基金20%的股权,从而纷纷一跃成为两家基金公司的大股东。

同时,巨头旗下的资管子公司也在加速谋求公募牌照。

近期,证监会官网更新的证券、基金经营机构的行政许可批复显示,申万宏源以及中金公司两家券商为加入资管子公司赛道提交了设立申请。而据悉,早在今年一季度的年报中,两家券商便已经公开表示计划设立资管子公司。

业内人士分析称,居民财富管理和资产管理正处于结构性调整时期,成立资管子公司并谋求公募牌照,已经成为众券商的一致选择。

公募扩容带来券商重构估值

业内人士认为,受益于公募基金的快速发展,财富管理赛道让证券行业的整体业绩弹性提升,公募业务有望重构券商整体估值。

光大证券在研报中指出,现阶段,居民财富呈现从不动产向金融资产转移、金融资产中权益资产配置占比提升和需求多元化三个明显趋势。券商将显著受益于财富管理赛道的成长,受益于参股基金子公司、证券子公司等业绩增长,证券行业的整体业绩弹性提升。以2020年为例,东方证券、华泰证券和广发证券等资管子公司(基金、资管和直投公司等)的利润贡献占比在三分之一以上。

“头部公募近年管理规模的复合增速达到50%以上,ROE(净资产收益率)稳定在20%以上,部分甚至可以到30%以上。”国盛证券指出,2020年东方证券、兴业证券控股公募净利润贡献占比分别达到29.7%、20.3%。

国盛证券表示,考虑到财富管理大趋势下公募管理规模及净利润的快速增长、头部公募集中度提升的趋势以及更高且稳定的ROE水平,并对今年利润的增长进行假设,如给予头部公募30-40倍PE(市盈率),当前券商仍有非常明显的估值向上空间,公募业务有望重构券商整体估值。

广发非银金融研究团队认为,公募基金是财富管理大时代下的最佳赛道,蓝海市场下发展空间广阔,竞争逐渐激烈。优秀公募基金管理公司具有自身积累禀赋及极强的护城河,盈利能力优秀、业绩稳定性强,长坡厚雪,若公募基金公司之后发行上市,控股优秀基金公司的券商有望迎来业绩重估机会。