位于长江三角洲富春江畔的浙江三方控制阀股份有限公司(下称“浙江控阀”)于去年11月聘请财通证券进行IPO辅导,今年6月向深交所递交创业板申报材料,目前已经开启第二轮审核问询。

IPO前分红近两亿元

浙江控阀主要从事工业控制阀与核电控制阀的研究、设计、生产与销售,公司的控股股东是方永良、方培泳、方永星三兄弟控制的浙江三方集团有限公司(下称“三方集团”),持股占比54.28%。方氏三兄弟直接和间接合计持有浙江控阀79.84%的股份,成为共同实控人。

三方集团作为浙江控阀的关联方,曾从浙江控阀拆出上亿元的资金。

2017年度、2018年度,三方集团控制的子公司杭州富阳金桥房地产开发有限公司收购孙公司桐庐云都房产开发有限公司少数股东权益时,因资金需求较大,三方集团向浙江控阀临时借入资金用于上述股权收购。2019年末,浙江控阀来自三方集团的应收余额达13,958.40万元,2020年浙江控阀再次拆借出本金及利息6,104.26万元,三方集团于该年年末归还本金及利息20,062.66万元。

另外,实控人方永良也因资金周转需求,于2020年3月向浙江控阀借款34.78万元,在2021年年初归还本金及利息。

浙江控阀与以上关联方之间的巨额资金拆借,一度导致其其他应收账款居高。

根据招股书,2019年年末,浙江控阀其他应收款的净额达到14,154.91万元。2020年,浙江控阀向股东分红1.50亿元,彼时控股股东三方集团及方氏三兄弟合计持股占比为97.12%,获得现金分红14,568万元。相关股东以此归还对公司的借款,使得浙江控阀其他应收款大幅降低。2020年至2022年1-6月,浙江控阀的其他应收款净额分别为178.82万元、126.88万元、301.16万元。

2021年,浙江控阀还进行了一次现金分红,金额为3,300.00万元。2019年至2021年,浙江控阀的未分配利润分别为15,618.08万元、4,311.77万元、5,886.18万元,同期净利润分别为3,419.35万元、4,104.10万元、5,416.01万元。

上游采购信披出错

浙江控阀生产所需的主要原材料为阀门、定位器、钢材、电磁阀、气缸、执行机构等,部分原材料进行外购,部分进行自产。

其中,执行机构系阀门附件,为阀门开合提供动力的装置,其需要接收其他阀门附件的控制信号,受到其他阀门附件的控制。执行机构分为气动执行机构和电动执行机构,报告期内浙江控阀的执行机构多为自产。

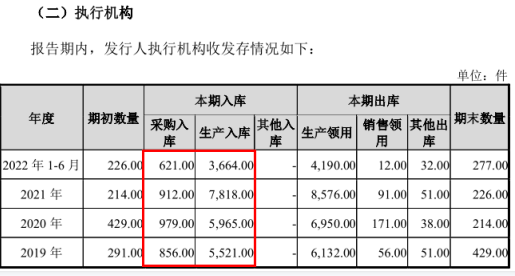

首轮问询回复材料中披露执行机构的收发存情况时显示,2019年至2022年1-6月,执行机构的外购数量分别为856件、979件、912件、621件,自产数量分别为5,521件、5,965件、7,818件、3,664件。

(截图来自首轮问询回复材料)

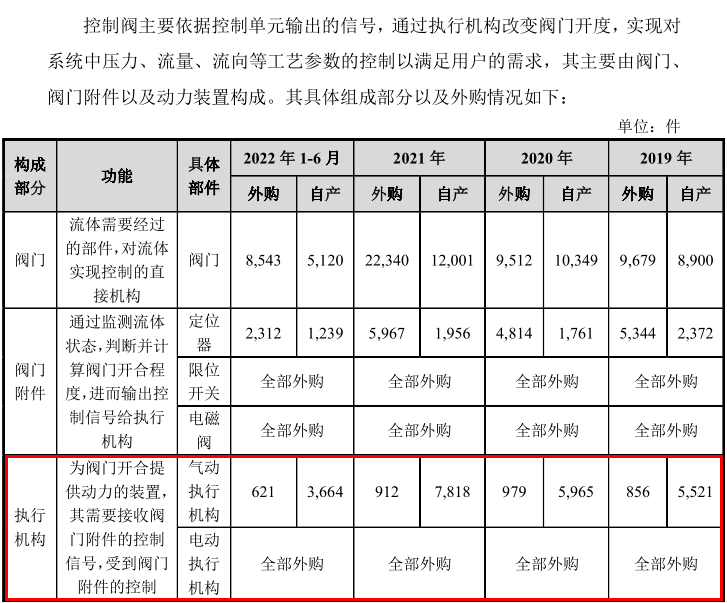

但是,首轮问询回复材料在另一处披露的执行机构分类下的气动执行机构、电动执行机构各期各自外购数量与前述执行机构的外购总量却出现逻辑上的矛盾。

该处的相关数据显示,气动执行机构2019年至2022年1-6月的外购数量分别为856件、979件、912件、621件,自产数量分别为5,521件、5,965件、7,818件、3,664件,这与前表中执行机构的外购、自产数据完全一样。但是,执行机构分类下的另一类——电动执行机构全部是外购的,俨然此处披露的数据出现了问题。

(截图来自首轮问询回复材料)

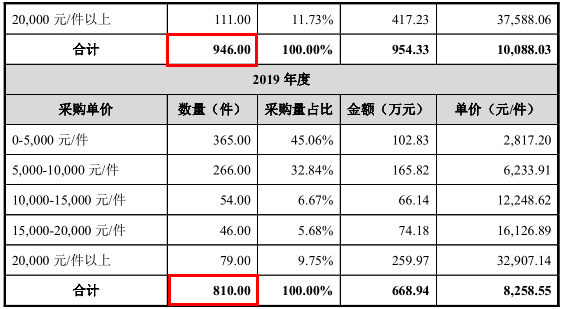

值得注意的是,在首轮问询回复材料中还单独披露了电动执行机构的采购数据,同期分别为810件、946件、834件、581件。

(截图来自首轮问询回复材料)

执行机构采购披露的数据让人一头雾水,到底哪一处是真实的无从得知,不知浙江控阀将如何解释。

另外,首轮问询回复材料中关于供应商的信息披露也频频出错。

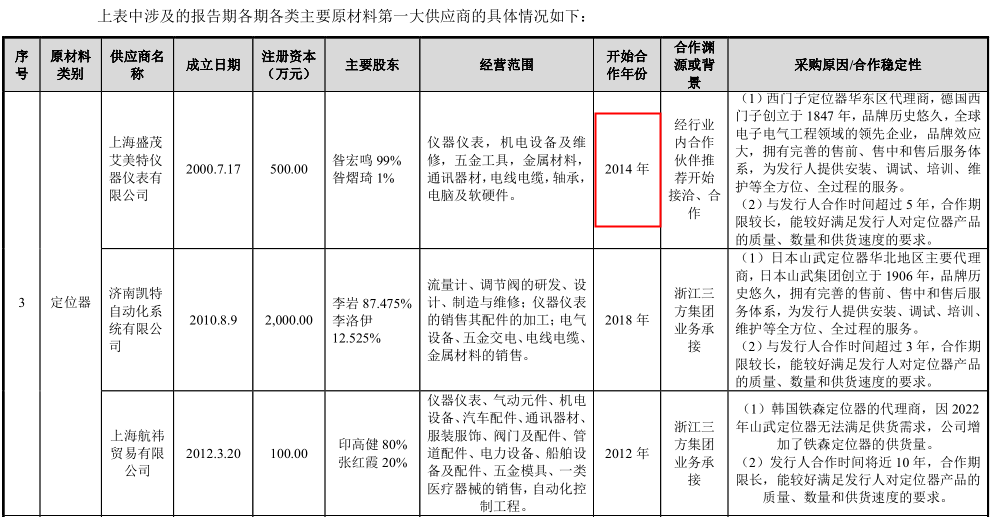

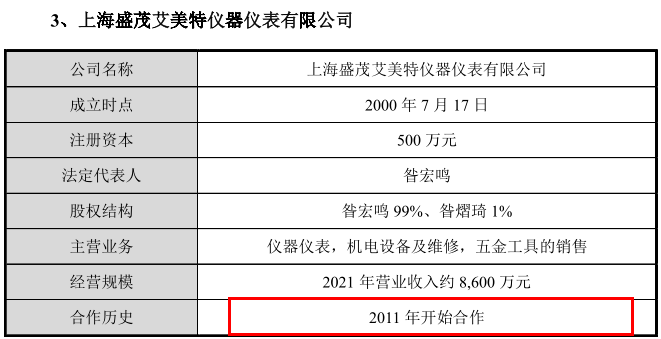

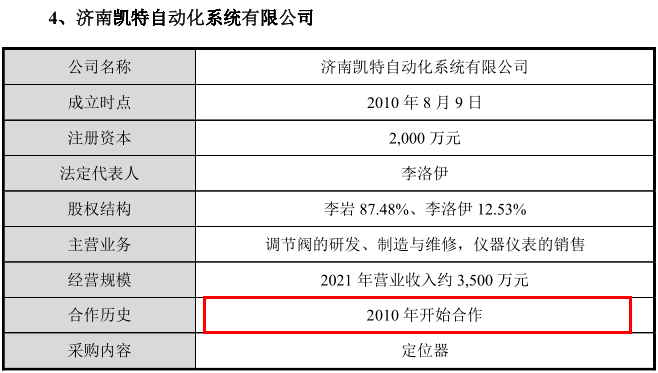

上海盛茂艾美特仪器仪表有限公司是浙江控阀的定位器供应商,成立于2000年7月17日。首轮问询回复材料中一处披露双方的合作开始于2014年,另一处则又把双方的合作开始时间提前至2011年。供应定位器的另一个合作伙伴济南凯特自动化系统有限公司亦出现合作时间披露不一致的情况。

(截图来自问询回复材料第232页)

(截图来自问询回复材料第59页)

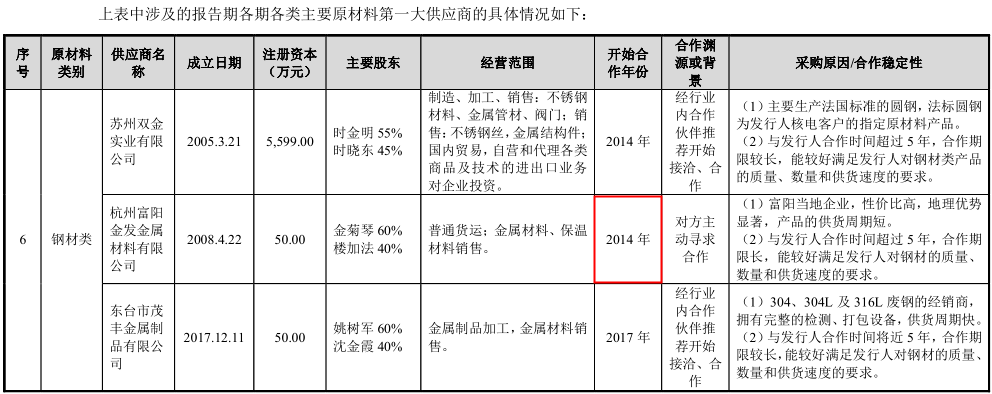

钢材供应商杭州富阳金发金属材料有限公司与浙江控阀的合作开始时间也是前后不一,该公司成立于2008年4月22日,一处披露开始合作年份是2014年,另一处披露双方合作的时间开始于2009年。

(截图来自首轮问询回复材料第234页)

(截图来自首轮问询回复材料第62页)

保荐机构核查的供应商经营规模也出现疑点。首轮问询回复材料披露,供应商杭州唐能阀门有限公司2021年的营业收入约为2,500万元,但是该企业2021年的企信网工商年报显示,营业总收入为1,909.04万元。

(截图来自首轮问询回复材料)

(截图来自国家企业信用信息公示系统)

综上,浙江控阀在首轮问询回复材料中关于原材料执行机构外购、自产的数据以及供应商信息披露的前后矛盾,反映其信披质量令人担忧,浙江控阀及其保荐机构财通证券需要进一步的核查并给出解释。